Neo Cores vs. Legacy Cores: Welche Entwicklung ist zu erwarten?

Neo Cores // Neue Anbieter drängen mit neuen Kernbankenlösungen auf den Markt und fordern die etablierten Marktführer heraus. Wir haben drei Core Banking Provider und unseren Bankingexperten von ti&m zum Interview getroffen, um mit ihnen über die Zukunft der Kernbankensysteme zu reden.

Welche Innovationsthemen sehen Sie aktuell und in näherer Zukunft, die einen strukturellen Umbau der IT-Landschaft erfordern?

David Mueller

Ich sehe vor allem zwei Trends: die Einführung von Cloud-Technologie und die steigenden Erwartungen der Kunden. Für mich sind das zwei Seiten derselben Medaille, denn erst die Cloud erlaubt es, heutigen Kundenanforderungen gerecht zu werden. Legacy IT ist dem schlichtweg nicht mehr gewachsen. In anderen Branchen hat sich die Cloud bereits durchgesetzt, weil sie überlegene Kundenerfahrungen ermöglicht. Der Bankkunde ist sich dieser Tatsache bewusst und verlangt zunehmend dasselbe von seiner Bank. Mit anderen Worten: Cloud-Technologie und Kundenanforderungen bilden einen positiven Kreislauf der Innovation, der Banken letztlich dazu bewegt, ihre IT-Systeme zu erneuern.

Daniel Bernasconi

Ein grundsätzlicher Modellwechsel vom regulierten und zentralisierten Banking in ein «Decentralized Finance»-Modell wäre ein solches Thema. Bei der Weiterentwicklung unserer Architektur gehen wir aber davon aus, dass DeFi und die damit verbundene Blockchain-Technologie nur ergänzende Elemente bleiben, denen eine Nebenrolle zukommt. Diese Elemente müssen wir zwar integrieren können, sie werden das heutige System aber nicht ersetzen. Treiber unserer Architekturentwicklung sind Cloudservices von Hyperscalern als zukunftsweisendes Betriebsmodell,API-First-Strategien im Hinblick auf die Integration in Marktplätze und Embedded Banking im Sinne der Nutzung von Finnova-Teilfunktionen auch ausserhalb des klassischen Bankgeschäfts.

Daniel Ott

Das Aufkommen von Ökosystemen, Open-Banking-Standards wie sie mit bLink von SIX vorangetrieben werden und auf der Blockchain- Technologie basierende digitale Assets. Auch DeFiund das notwendige Aufbrechen der bestehenden Wertschöpfungsketten sind wichtige Themen.

Können Innovation und Kostensenkungen nur durch den Austausch des Legacy-Kernbankensystems durch moderne Neo Cores erreicht werden? Entscheidend ist doch das Kundenerlebnis im Frontend, und nicht das Backend?

Roger Furrer

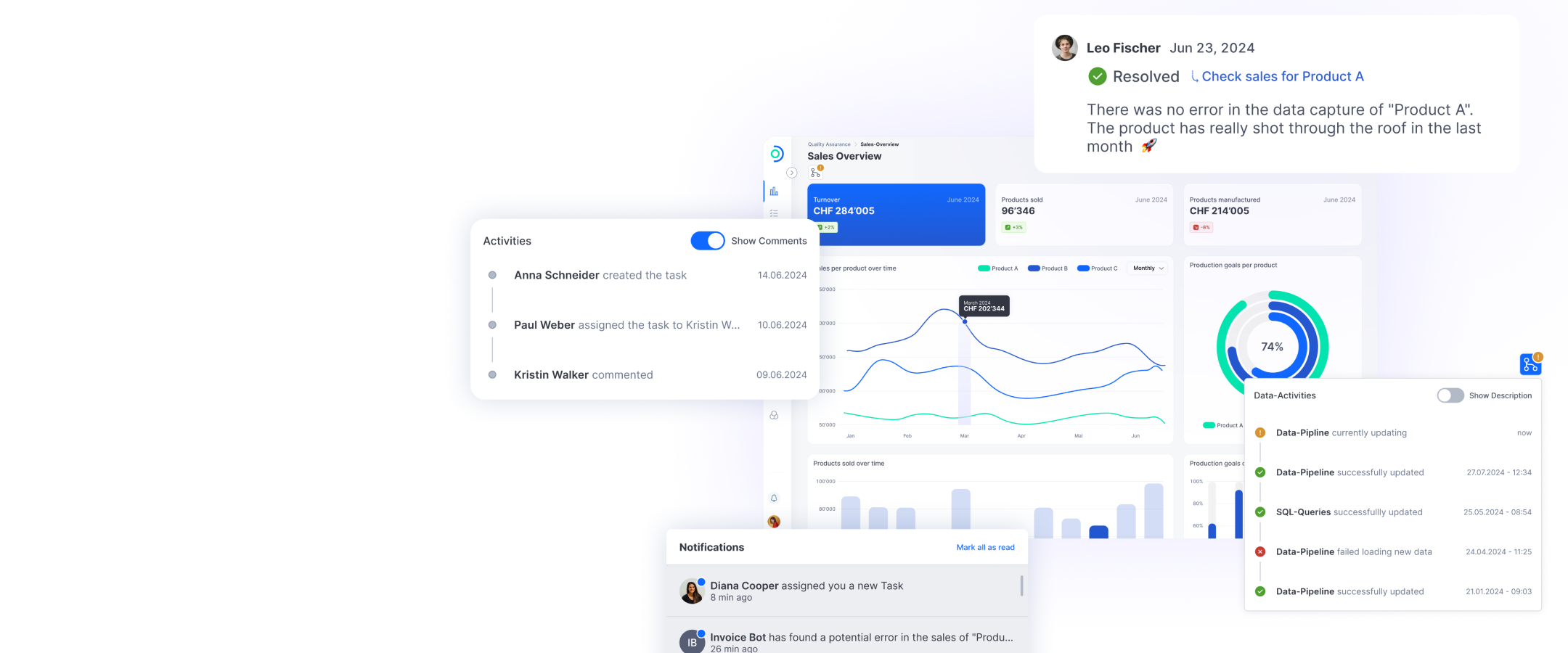

Die sogenannten modernen Kernbankensystemlösungen können zum jetzigen Zeitpunkt die bestehenden, bereits modernisierten Legacy-Kernbankensysteme gar nicht ablösen, da der Funktions- und Dienstleistungsumfang sowiedie Anbindung an die verschiedenen existierenden Schnittstellen gar nicht angeboten werden. Der digitale Frontbereich und das Kundenerlebnis müssen im Vordergrund stehen, und hier existieren gute Lösungen wie die Digital Banking Suite von ti&m, die durch offene APIs einfach an bestehende Kernbankensysteme wie das OLYMPIC Banking System angebunden werden kann und somit den Banken eine Open-Banking-fähige, nutzerzentrierte Lösung bietet.

Daniel Bernasconi

Den ersten Punkt würde ich bejahen. Wenn ein etablierter Anbieter eines Kernbankensystem es versäumt, kontinuierlich in die Erneuerung seines Systems zu investieren, dann wird seine Lösung über kurz oder lang durch eine moderne ersetzt. Beim zweiten Punkt würde ich differenzieren, denn das Backend ist durchaus entscheidend. Eine offene, moderne Architektur im Backend ist die Basis, die Innovation im Frontend überhaupt erst ermöglicht. Zudem ist Innovation ja nicht auf das Frontend beschränkt, sondern findet auch im Backend selbst statt – z.B. die vorhin erwähnte Integration mit Blockchain-basierten Innovationen wie Krypto Assets.

David Mueller

Der starke Fokus auf das Frontend hat bei vielen Banken zu einer ‹Spaghetti-Infrastruktur› im Backend geführt. Diese verursacht schon im ‹Normalbetrieb› eine hohe Komplexität, hohe Kosten und schränkt das Innovationspotenzialmassiv ein. Darüber hinaus können einige kritische Funktionen nicht durch das Frontend gelöst werden. Nehmen wir Echtzeit-Datenverarbeitung oder erweiterte Analytik: Diese können nur mithilfe eines modernen Backends realisiert werden. Ein Cloud-nativesKernsystem, das mithilfe offener APIs in das breitere Banken-Ökosystem integriert wird, dient hier als Wegbereiter – für Innovation und Kostenersparnis sowie als Ergänzung eines modernen Frontends.

Neue Kernbankensysteme werden heute sehr modular und für den Betrieb in Cloud Umgebungen konzipiert. Diese Systeme handhaben intern Transaktionen als Smart Contracts. Die einzelnen Elemente sind als sogenannte Microservices organisiert, d.h. bestimmte Softwareelemente erfüllen ganz bestimmte Zwecke, und lassen sich im laufenden Betrieb austauschen. Dieser Code widerspiegelt die Produktinhalte und Prozesse. Damit sitzt das «Prozesswissen» nicht mehr in den Systemen, sondern in den Smart Contracts bzw. den Systemelementen, mit denen diese gehandhabt werden. Kann ein älteres Kernbankensystem in dieser Entwicklung überhaupt mithalten, oder muss das ganze System neu konzipiert werden?

Daniel Bernasconi

Finnova hat mit der Adaption von Containertechnologien vor über sieben Jahren begonnen. Heute sind wir so weit, dass wir Kernlogik als Microservices implementieren können, was wir im Fall unserer Instant-Payment-Lösung aktuell auch tun. Gleichzeitig können wir technologisch unseren gesamten Software-Stack auf einer Hyperscaler-Cloud wie z. B. AWS betreiben. Wir nutzen dies seit längerem für unsere eigenen Entwicklungsumgebungen und planen nächstes Jahr, dies auch unseren Banken aus der neuen AWS Swiss Region heraus anzubieten. Insofern scheuen wir den Vergleich mit neuen Kernbankensystemen nicht und stellen uns dem Wettbewerb.

Roger Furrer

Mit unserer modernen, Cloud-basierten Open-Plattform nutzt OLYMPIC Banking System bereits jetzt unabhängige Microservices, die Interoperabilität durch nachrichtenbasierte Kommunikationin verschiedenen digitalen Funktionen und Dienstleistungen unterstützen. Mit über 600 eigenen APIs stellen wir verschiedene Microservices und Smart-Contract-Funktionen, Informationen und Transaktionen zur Verfügung und können so mit dezentralen oder privaten Blockchains arbeiten. Über gemeinsame Sprachen wie JSON oder SOAP stellen wir mit Standard-Open-APIs die Anbindung an unser Kernbankensystem aus der Blockchain sicher. Die Ergebnisse mit unseren bestehenden Kunden zeigen, dass es möglich ist, ein einfaches, auf Mikroservices basierendes System mit Smart Contracts zu implementieren und dabei die gleichen Funktionen und Ergebnisse zu erhalten.

Werden sich die etablierten Anbieter wie Finnova, Eri-Bancaire, Avaloq, Temenos etc. schnell genug anpassen können, oder gehört der Markt neuen Anbietern?

David Mueller

Zu den Zukunftsplänen anderer Unternehmen kann ich wenig sagen. Aber wir sehen das weltweite Wachstum von Neo Core Banking als Signal, dass Banken die Vorteile eines Cloudnativen Kernsystems erkannt haben. Plötzlich werden Gewinne auf ganzer Linie sichtbar, von verstärkter Innovationskraft bis hin zu massiven Kosteneinsparungen. Dass Banken vermehrt auch danach handeln, freut uns natürlich sehr.

Daniel Bernasconi

Das ist aus meiner Sicht in erster Linie eine Frage der Geschäftsmentalität. Wenn die etablierten Anbieter das Gefühl haben, sie seien unersetzlich und müssten nicht konsequent und kontinuierlich in die Erneuerung und Weiterentwicklung ihrer Lösung investieren, werden sie vom Markt verschwinden. Finnova ist darum bereits im Übergang vom dritten zum vierten Tech-Stack seit der Markteinführung in den frühen 90er Jahren.

Thought Machine hat vor allem die angelsächsischen Märkte im Visier und misst sich dort mit den grossen Konkurrenten wie Fiserv, FIS und Temenos. Habt ihr ein Interesse am Schweizer Markt? Oder ist unser Markt – wie so oft – einfach zu klein?

David Mueller

Thought Machine hat heute mehr als 30 öffentlich genannte Kunden in mehr als 15 Ländern. Unser Anspruch ist es, der weltweit führende Anbieter von moderner Kernbanken- und Zahlungssoftware zu werden. Mit der reichen Tradition und der dynamischen Bankenlandschaft ist die Schweiz ein spannender Markt für uns. Wir freuen uns, mit Partnern wie ti&m erfahrene lokale Partner im Bankenmarkt an Bord zu haben und damit unser Interesse am Schweizer Markt zu unterstreichen. Gerne verweise ich hier auch auf den Artikel von unserem Partner Swisscom, der unser Kernbankenprodukt im «Core Banking Radar» unter die Lupe genommen hat.

Selbst die modernsten Kernbankensysteme haben eine recht konventionelle Sichtweise auf das Banking. In einer DLT-vernetzten digitalen Wirtschaft braucht es solche Systeme nicht mehr – lediglich allenfalls in Form sehr «leichter» Transaktions- und Reporting-Systeme. Sind DeFi-Entwicklungen eine Chance oder eine Gefahr für die heute noch erfolgreichen Banken?

Roger Furrer

Gerade bei unseren internationalen, auf der ganzen Welt tätigen Bankengruppen braucht es auch in einer DLT-vernetzten digitalen Wirtschaft mit Smart Contracts und Microservices stabile, moderne Kernbankensysteme wie das OLYMPIC Banking System, die eine saubere, komplexe, universale und internationale Abwicklung der Bankentransaktion gewährleisten und diese weltweiten Daten für Konsolidierungen verarbeiten und zur Verfügung stellen können. DeFi-Entwicklungen sind sicherlich eine Chance für erfolgreiche Banken, ihre Angebote schneller kundenorientiert und in Verbindung zur bestehenden Kernbankenlösung anbieten zu können.

Daniel Ott

Sie sind beides: Eine Gefahr, wenn sich Banken dem Thema verweigern und ihre Plattformen nicht rechtzeitig darauf vorbereiten. Eine Chance, wenn man die Möglichkeiten erkennt und schnell agiert bzw. reagiert – denn es lauert vielneues Revenue-Potenzial wie das «Buy now pay later»-Beispiel zeigt, in dem Goldman Sachs als Kreditgeber von Applekunden fungiert.

Wann werden sich Neo-Core-Plattformen in der Schweiz durchsetzen? In zwei, fünf oder erst in zehn Jahren?

Daniel Bernasconi

Ich gehe davon aus, dass die Banken in den nächsten zwei bis fünf Jahren auf modular nutzbare, für den Betrieb auf Cloud-Plattformen optimierte Systeme wechseln werden.

Roger Furrer

Erst in zehn Jahren nach Ausbau der Bankendienstleistungen.

David Mueller

Die Einführung moderner Kerntechnologien wird in der Schweiz extrem schnell vonstatten gehen – deutlich schneller, als viele Beobachter vorhersagen.

Daniel Ott

In drei bis fünf Jahren werden die Ersten beginnen, Teile ihrer Services auf diese Plattformen zu migrieren.