Die holistische Beratungslösung von ti&m

ti&m advisory suite // Beratungslösungen, die spezifische Finanzthemen abdecken, gibt es einige. Mit der ti&m advisory suite entwickelte ti&m zusammen mit twentysecond eine Beratungslösung für Retailbanken, die alle Themen in einer zentralen Plattform bündelt. Kundenberaterinnen und -berater können ihre Kunden so anhand einer attraktiven Customer Journey holistisch beraten.

Studien und unser täglicher Kontakt mit Banken zeigen, dass sich die Beratung verändert und in Zukunft vielfältige Anforderungen erfüllen muss:

1. Inhalt: Die Beratung von Kundinnen und Kunden wird anspruchsvoller

Kundinnen und Kunden erwarten, dass ihre finanzielle Lage aus einer holistischen Perspektive betrachtet und aufgezeigt wird, wie sich relevante Themen aus den Bereichen Anlegen, Vorsorgen und Finanzieren gegenseitig beeinflussen. Dazu gehört auch, dass Produkte und Leistungen anderer Finanzdienstleister integriert werden

2. Form: Die Art und Weise, wie Beratung erbracht wird, verändert sich

Gemäss der ti&m-Trendstudie Banken 2021 sind heute nur noch rund 15 Prozent der Kundinnen und Kunden reine Filialkunden – Tendenz sinkend. Hybride Beratungslösungen, Selfservice- oder Distanzberatung via Video oder Co-Browsing werden wichtiger.

3. Automatisierung: Mit erhöhter Effizienz dem Wettbewerbs- und Margendruck begegnen

Automatisierte End-to-End-Prozesse und die Integration aller relevanten Systeme senken Kosten und legen Ressourcen frei.

Bei neuen Beratungsansätzen müssen Kunden und ihre momentanen Bedürfnisse im Mittelpunkt stehen – und nicht die Produkte und Dienstleistungen der Bank. In der Interaktion mit den Kunden sollten sich die Beraterinnen und Berater vollständig auf die eigentliche Beratung fokussieren, um mit ihren fachlichen, sozialen und methodischen Kompetenzen das Vertrauen der Kunden gegenüber der Bank langfristig zu stärken. Und Beratungen müssen Omnichannel-fähig sein: Die verschiedenen Beratungselemente müssen digital unterstützt und der Kontakt zwischen Kunde und Beraterin oder Berater über verschiedene Kanäle möglich sein. Um die Backoffice-Prozesse zu verschlanken, sollten relevante Informationen und Daten nur einmal erfasst werden müssen, jederzeit zur Verfügung stehen und automatisch ins Kernbankensystem migriert werden. Das erlaubt eine effizientere Vor- und Nachbearbeitung und die effektivere Platzierung von zusätzlichen Produkten und Dienstleistungen. Kanalunabhängig muss der gesamte Prozess intuitiv und attraktiv sein und ein überzeugendes Kundenerlebnis bieten. Denn warum sollte die Beratung bei einer Bank nicht auch Spass machen?

ti&m advisory suite: Hohe User Experience für ein einmaliges Kundenerlebnis

Mit diesen Anforderungen im Hinterkopf und der Vision, die beste Beratungslösung der Schweiz zu entwickeln, haben ti&m und die Expertinnen und Experten für Beratungslösungen von twentysecond den Prototyp eines solchen Beratungstools entwickelt. Dabei verbinden wir Technologie mit Emotionen, um sowohl für Kundenberaterinnen und -berater als auch für die Kunden ein Tool zu bieten, das begeistert.

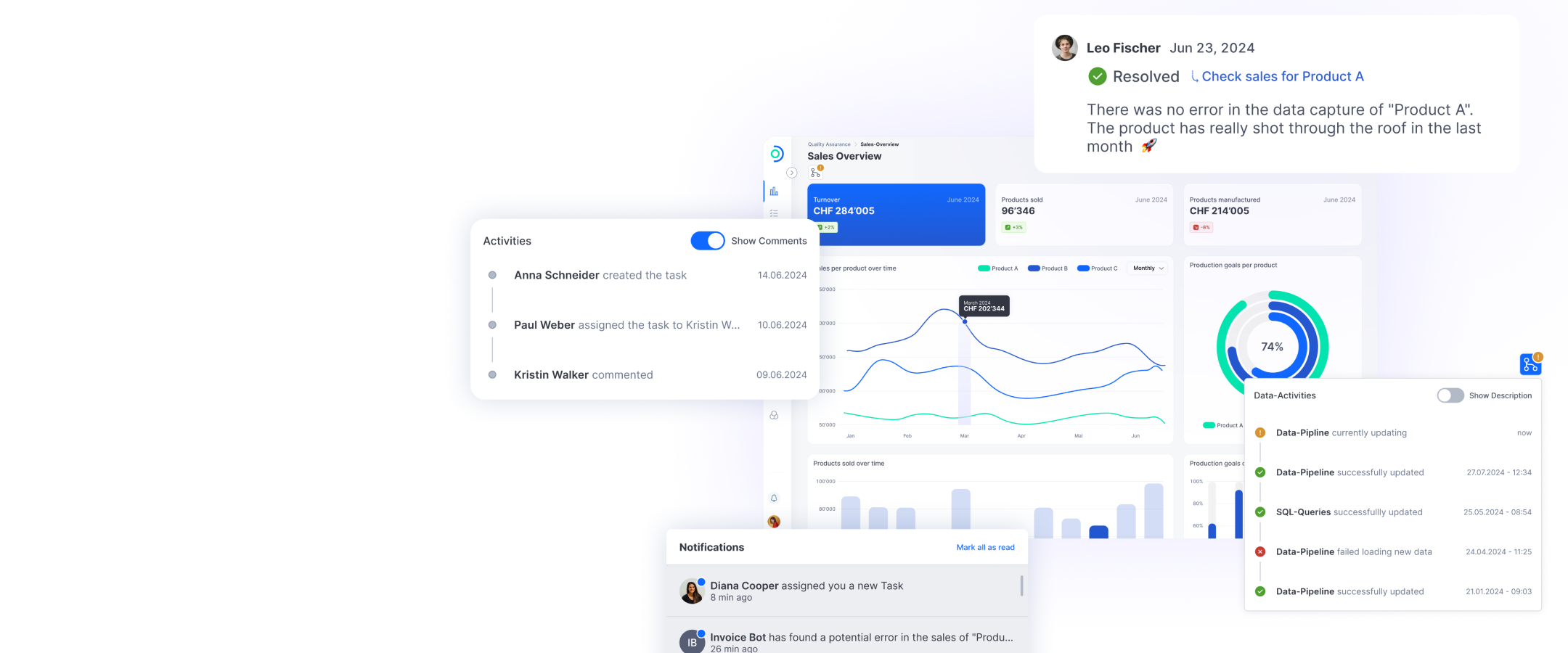

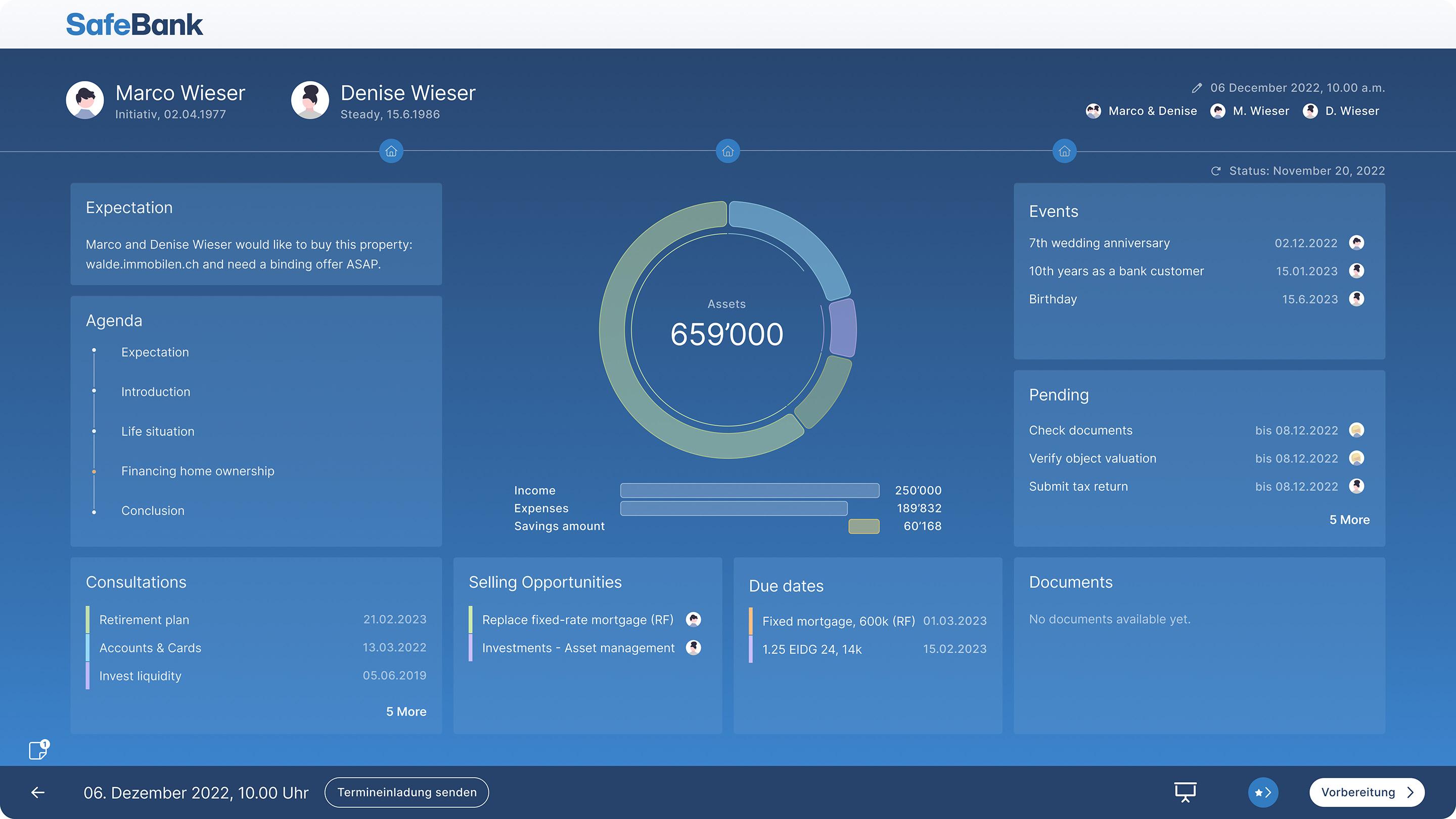

ti&m advisory suite: Dashboard

ti&m advisory suite: Dashboard

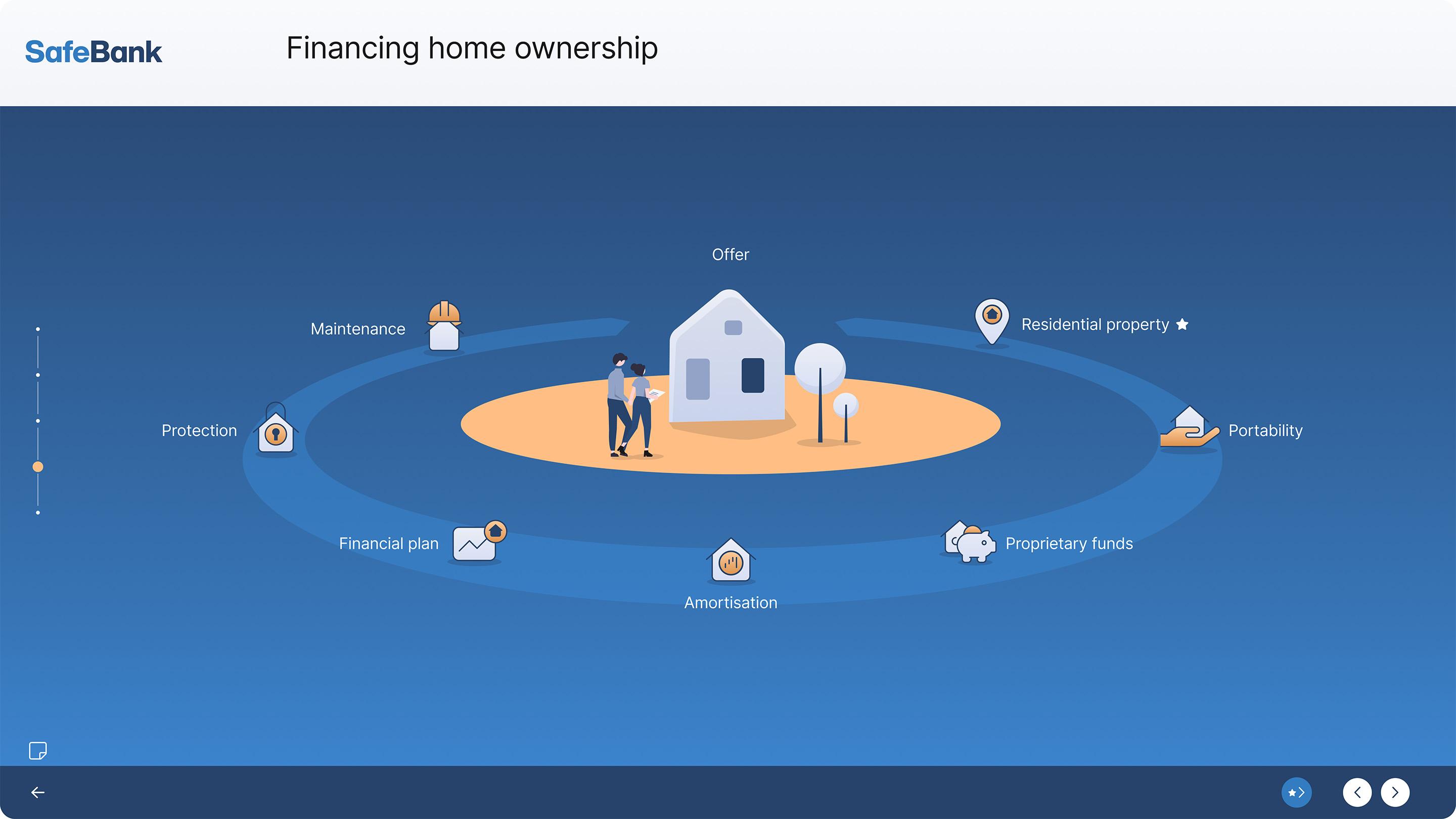

ti&m advisory suite: Customer Journey

ti&m advisory suite: Customer Journey

Der Beratungsprozess gliedert sich in drei Schritte:

Vorbereitung: Die Beraterin startet die Advisory Suite und erstellt eine neue Beratung für einen Bankkunden. Sie selektiert ein oder mehrere zu behandelnde Themen, in unserem Beispiel den Kauf und die Finanzierung einer Immobilie, und fixiert dank der Outlook-Integration gleich den Gesprächstermin. Im Dashboard (siehe Abb.) werden alle bestehenden Informationen – das gesamte Portfolio aus Wertschriften, Konten und Vorsorge zusammen mit den persönlichen Daten des Kunden – aus dem Kernbankensystem, dem CRM oder anderen Systemen eingespeist und in einem übersichtlichen Interface der Beraterin angezeigt. Im Vorbereitungsmodus kann die Beraterin das bevorstehende Gespräch simulieren und die Traktandenliste mit den vorher kommunizierten Erwartungen des Kunden ergänzen. Die Beraterin kann zwischen verschiedenen Kundenstämmen wechseln, um während des Beratungsgesprächs die finanzielle Situation des Ehepaars, aber auch die individuelle Situation jeder einzelnen Person aufzuzeigen. Die Beraterin wechselt dann in den Prozess für die Eigenheim-Finanzierung (siehe Abb. oben). Bei den verschiedenen Elementen wie «Wohnobjekt» oder «Tragbarkeit» können Informationen ergänzt werden, bspw. die Adresse, der Kaufpreis oder auch Bilder beim Element «Wohnobjekt». Die offene Architektur der Lösung erlaubt es, dass der Kunde via Selfservice Informationen und Unterlagen selbstständig im E-Banking hinterlegt, die dann von der Beraterin importiert werden können. Durch das Erfassen von Notizen hält die Beraterin in allen Elementen wichtige Punkte fest, um diese bei der Beratung anzusprechen. Damit ist die Vorbereitung beendet.

Beratung: Vor dem Termin kann sich die Beraterin mit einem Blick auf das Dashboard die wichtigsten Informationen ins Gedächtnis rufen und sich so gezielt vorbereiten. Am Anfang des Beratungsgesprächs werden die Erwartungen des Kunden an die Beratung festgehalten, und ihm in einer Übersicht der Ablauf und die im Gespräch zu behandelnden Punkte aufgezeigt. Neue Themen können während des Gesprächs ergänzt und für weitere Gespräche vorgemerkt werden. Auch Informationen wie Drittkonten von anderen Banken, von denen die Beraterin erst während des Gesprächs erfährt, können schnell im System erfasst werden. Bei der Erfassung von Einkommen und Ausgaben werden automatisch statistische Werte des Bundes eingespeist, die dann im Gespräch präzisiert und überschrieben werden können. Beim eigentlichen Gespräch zur Finanzierung des Wohneigentums geht die Beraterin zusammen mit den Kunden die Journey des Moduls «Wohneigentum finanzieren» durch, von «Objekt» über die «Tragbarkeit» bis zum «Finanzierungsplan». Auch hier bietet die offene Architektur ein emotionales Kundenerlebnis: So können beim «Wohnobjekt» beispielsweise auch Informationen von Dritten wie Google Street View oder Wüest Partner angezeigt werden, um die Lage der Immobilie inkl. Schulen oder Einkaufs- und Sportmöglichkeiten anzuzeigen. Die Beraterin leitet den Kunden so durch den gesamten Prozess, bis das Ziel des Gesprächs, in diesem Fall der Finanzierungsplan der Immobilie, erreicht ist. Als letzter Schritt folgt der Abschluss des Gesprächs, bei dem Verbindlichkeit geschaffen werden soll: Zusammen schauen Beraterin und Kunde die Pendenzen an, definieren die nächsten Schritte und vereinbaren im Tool gleich den nächsten Termin. Zusätzlich kann eine Dokumentation der Beratung erstellt und entweder dem Kunden direkt mitgegeben oder ihm im E-Banking zur Verfügung gestellt werden. Auch Pendenzen aus dem Gespräch können dem Kunden im E-Banking angezeigt werden. Abgeschlossen wird die Beratung mit dem Feedback des Kunden, um zu prüfen, ob die Erwartungen erfüllt wurden.

Nachbearbeitung: Dank der Advisory Suite entfällt die dokumentenlastige, zeitintensive Nachbearbeitung komplett. Die Beraterin kann offene Pendenzen mit einem Mausklick intern an Assistenten oder Spezialistinnen weitergeben und den Prozess abschliessen. Mit dem Abschluss werden die gesamten neu erfassten Daten ins Kernbankensystem transferiert.

Modular, integriert und holistisch

Wie unsere anderen Produkte-Suiten ti&m digital banking suite und ti&m onboarding suite basiert die ti&m advisory suite auf der bewährten Architektur von ti&m. Die Architektur ist offen «by design» und ermöglicht die Integration von Drittsystemen ins Back- und ins Frontend. Durch das generisch verwendete Domänenmodell wird die Beratungslösung vom Kernbankensystem entkoppelt, was die Unabhängigkeit und den Gestaltungsspielraum erhöht, um die Plattform in weitere Systeme zu integrieren.