Banken müssen ihr E-Banking neu denken

Schweizer Banken müssen ihr E-Banking zu einem vollwertigen Sales- und Marketing-Channel weiterentwickeln, um langfristig gegen die Konkurrenz von Neo-Banken bestehen zu können. Mit dem neuen ti&m E-Banking bekommen sie alle nötigen Werkzeuge an die Hand.

Wenn sich Banken in Zukunft erfolgreich gegen die Neo-Banken wie Revolut oder N26 oder gegen die Banking-Angebote der grossen Internet-Unternehmen wie Google oder Amazon wehren wollen, müssen die vorhandenen Kontaktpunkte der Kunden mit der Bank systematisch genutzt werden.

Ein modernes E-Banking ist entscheidend im Kampf um die Kundenschnittstelle

Der häufigste Kontaktpunkt von Kunden mit ihrer Bank ist heute klar das E-Banking, wie nicht zuletzt die ti&m «Trendstudie Banken» zeigt (mehr dazu auf Seite 27): 89 Prozent der 1000 befragten Kunden geben an, dass sie E-Banking nutzen. 66 Prozent der Befragten nutzen das E-Banking mindestens einmal wöchentlich (vgl. Abbildung). Diese zahlreichen Interaktionen mit der Bank müssen genutzt werden, um dem Kunden neue Self-Service-Dienstleistungen anzubieten oder passende personalisierte

Angebote zu machen. Das E-Banking muss sich daher von der reinen Transaktionsplattform zu einem Touchpoint und damit zu einem vollwertigen Sales- und Marketing-Channel weiterentwickeln. Damit haben die Banken im Kampf um die Kundenschnittstelle einen wichtigen Trumpf in der Hand – einen «unfair advantage» gegenüber allen neuen Anbietern.

Modularität und Offenheit sind die Anforderungen an ein modernes E-Banking

Viele E-Bankings sind heute als monolithische, unflexible Plattformen aufgebaut, welche zwar alle Bankdienstleistungen abbilden, aber eine Nutzung als Interaktionsplattform verunmöglichen. Folgende Kriterien muss daher ein zukunftsfähiges E-Banking erfüllen:

Open Banking Architektur: Eine flexible Architektur, welche die rasche und kostengünstige Integration von Drittanbietern möglich macht. Mit dem Mix aus Standard-Leistungen und individuellen Angeboten kann eine Bank ihren Kunden ein Ökosystem anbieten, welche ihre Strategie widerspiegelt.

Rasche und kostengünstige Integration: Nur so können Banken agil auf neue Angebote der Konkurrenz oder veränderte Kundenbedürfnisse reagieren.

Modularität: Der Aufbau der Plattform muss so konzipiert sein, dass Services unabhängig integriert werden können, ohne dass jedes Mal die gesamte Plattform davon tangiert wird.

Developer-Kit: Eine Entwicklungsumgebung ermöglicht es der Bank, eigene Dienstleistungen zu entwickeln und zu integrieren.

User Experience: Ein User-Interface, das einfach angepasst werden kann. Nur so kann die Nutzung optimiert und an neue Erkenntnisse oder Bedürfnisse angepasst werden.

Process Engine: Banken müssen ihre Prozesse modellieren und anpassen können und mit dem Kernsystem verbinden können. In Verbindung mit dem Integrations-Layer können Produkteröffnungen wie etwa die Hypothekenverlängerung automatisiert abgewickelt werden.

Integrations-Layer / API: Die Integrationsschicht muss es ermöglichen, dass alle Daten im Kernsystem landen – auch Marketing- oder Sales-relevante Daten. Dies ist die Voraussetzung für die Automatisierung von Self Services wie Adressänderungen oder Produkteröffnungen.

Personalisierung: Ein E-Banking muss heute fähig sein, das Interface individuell an den Kunden und dessen Bedürfnisse anzupassen sowie dem Kunden individuelle Angebote anzuzeigen.

Analytics: Die Analyse des Kundenverhaltens ist die Basis für den weiteren Ausbau der Plattform und für die Erfolgskontrolle der digitalen Massnahmen.

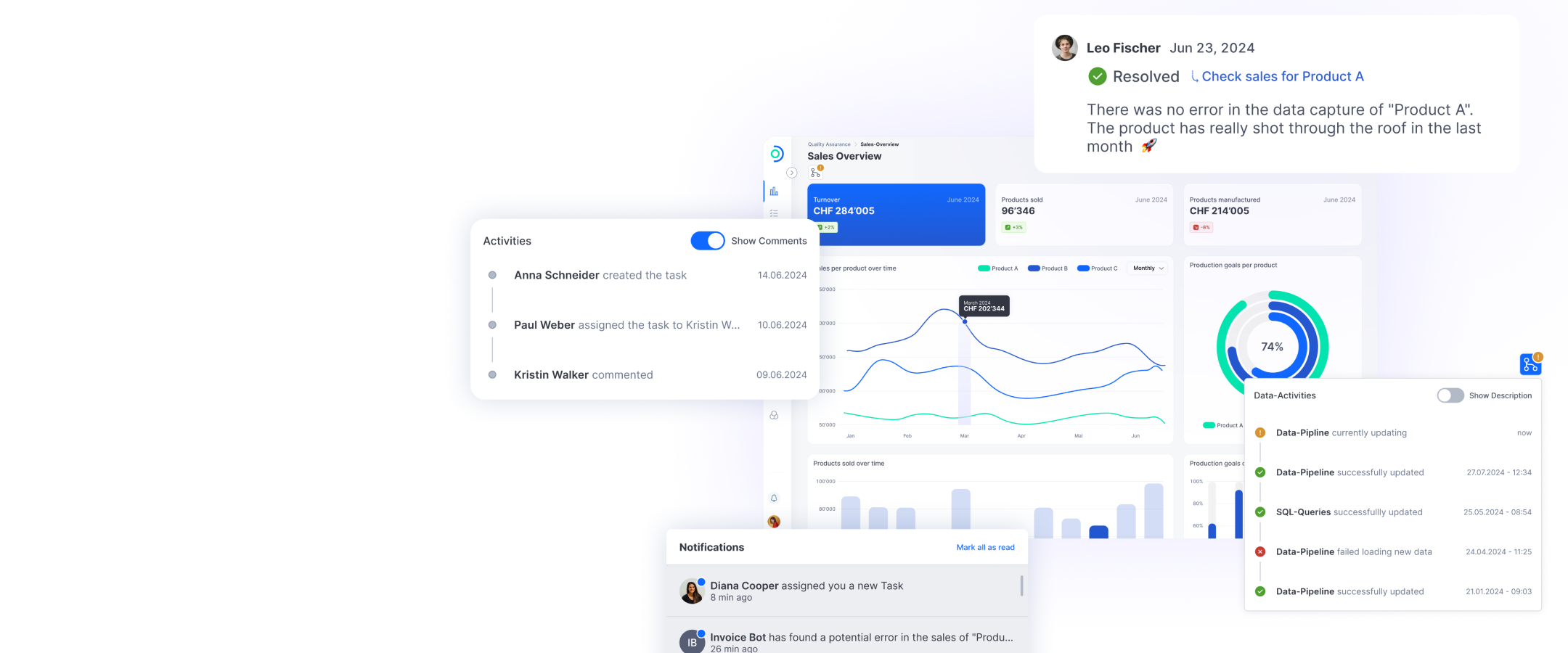

Cloud-Fähigkeit und AI

Als neustes und modernstes E-Banking der Schweiz erfüllt das neue E-Banking von ti&m all diese Anforderungen und erfüllt bereits heute die Anforderungen des «Open Banking». Selbstverständlich kann es auf allen Devices genutzt werden – Desktop, Smartphone oder Tablets. Zahlreiche innovative Features wie Multi Banking, Bulk Scanning von Einzahlungsscheinen, eine Suche über allen Content und alle Transaktionsdaten hinweg oder ein neuartiger Zahlungsassistent verschaffen Banken weitere Wettbewerbsvorteile. Zudem besteht das Ökosystem vom ti&m E-Banking aus über 20 Partnern, welche sich einfach integrieren lassen. Das Partnernetzwerk wird laufend weiter ausgebaut. Zudem können Banken alle Module der ti&m channel suite integrieren.

AI als zentraler Ausbauschritt

In einem nächsten Schritt wird das E-Banking mit AI-basierten Dienstleistungen ausgebaut. Bereits heute ist es voll Voice-fähig und kann bspw. über Alexa gesteuert werden. Drei Beispiele aus der aktuellen Roadmap:

1.) Automatische Datenanalyse und Leadgenerierung ermöglichen die Nutzung als 1:1-Marketing-Plattform.

2.) Das E-Banking wird voll personalisiert – aufgrund des Nutzungsverhaltens und der Kundenbedürfnisse.

3.) Die automatisierte Analyse von Depotauszügen von Drittbanken zeigen dem Kunden eine Gesamtsicht über sein Portfolio und geben der Bank wertvolle Hinweise auf das Gesamtvermögen des Kunden.

Mit dem neuen, voll Cloud-fähigen E-Banking gelingt ti&m ein wichtiger Schritt in der Weiterentwicklung des E-Bankings in der Schweiz und hilft damit Banken bei der Verteidigung der Kundenschnittstelle gegen ausländische Konkurrenz.